4月に官民一体で金融教育の普及を促す「金融経済教育推進機構」が発足する

より多くの人が経済的に安心感をもって豊かな生活を送れるようにしたい。将来を考え、安定的な資産形成に家計が取り組んでいくには、金融の知識や適切な判断力が欠かせない。こうした金融教育を幅広い世代が受けられる機会を増やしていくべきだ。

政府は資産運用立国を掲げ、1月から新たな少額投資非課税制度(NISA)も始まった。家計がリスクマネーの出し手となり、その果実を得られる循環を狙う。であれば、国民の金融リテラシーの向上は国としての責務である。

日本は金融教育が手薄だった。金融広報中央委員会の調査では、金融教育を受けた経験があるとの回答が7%にとどまる。

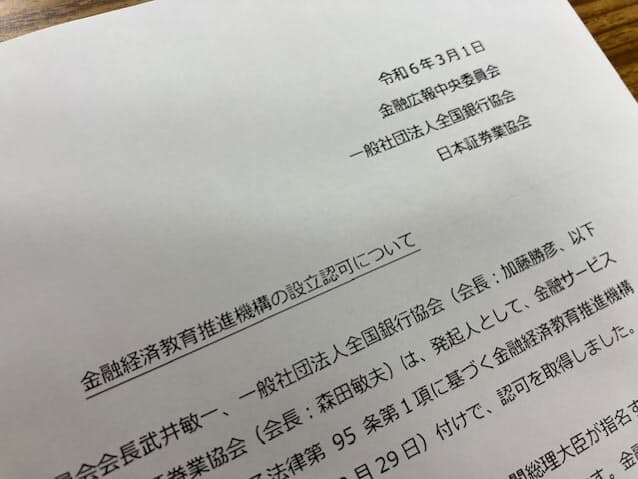

4月に設立する「金融経済教育推進機構」が果たすべき役割は大きい。これまでは政府や日銀、金融の業界団体などが別々に活動してきたが、それを一本化する。

学校や職場などに講師や相談員を派遣するのが大きな役割になる。カギになるのは新たに設ける認定アドバイザー制度だ。中立的な立場で講義、相談できる人物かを機構が審査、認定する。

金融機関に所属したり、金融機関等から報酬を得ていたりする場合は認定しない。そう明確に線を引いたのは評価したい。半面、想定する認定対象者は必ずしも金融実務に近くない。講義内容がばらつかないよう工夫がいる。また認定アドバイザーは個別の相談も受け付けるという。機構の業務と混同されないようにすべきだ。

教育内容はきめ細かいものでなければならない。金融商品を選ぶのが先ではなく、家計の管理や生活設計がまず大事だ。そのうえで投資を考え、積み立てや分散効果を踏まえながら自分に合うものかを判断できるようにしたい。

年代によって必要な知見は変わってくる。若い資産形成層は長期に投資リスクをとれるだろう。高年齢層になれば資産の取り崩し方も併せて考えねばならない。

金融教育は1度受ければ終わりではない。学校や職場など各世代ごとに知識が得られる場面を増やしたい。企業の側も、社員の金融知識の向上が福利厚生につながるとの意識を持ってほしい。

SNSなどを通じた投資詐欺も相次いでいる。投資に絶対はないし、信頼できる相手か必ず確かめねばならない。トラブルに巻き込まれないのも重要な金融知識だ。幅広く目配りしてほしい。